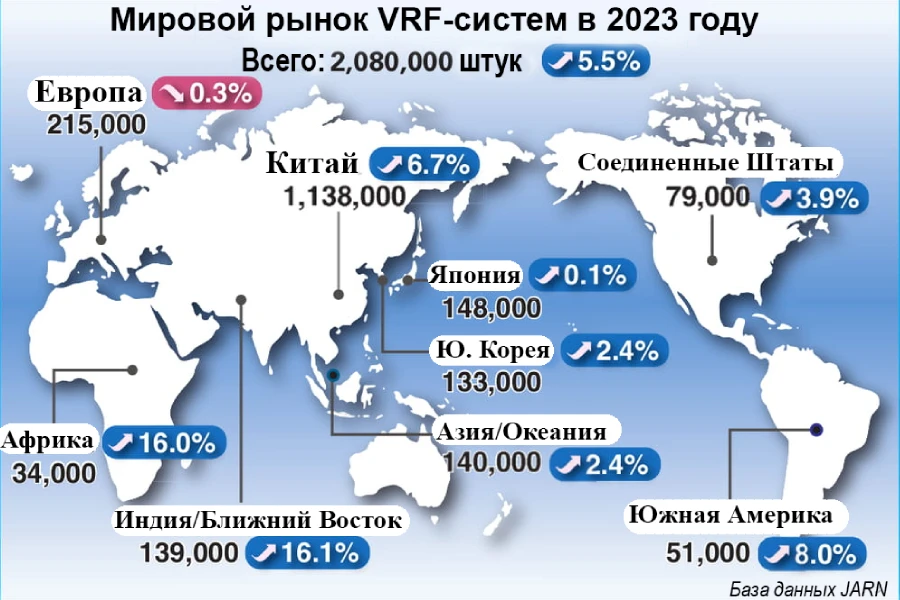

Согласно данным из базы JARN, в 2023 году прирост годовых продаж на мировом рынке систем с переменным расходом хладагента (VRF-систем) составил 5,5%, а сам рынок достиг объема в 2,08 миллиона единиц оборудования (по количеству проданных наружных блоков).

Подъем вызван устойчивостью индийского рынка и восстановлением рынка Китая, способствовавших стабильному росту сектора VRF в 2023 году. Эта положительная тенденция оказалась сильнее таких обстоятельств, как геополитические раздоры и перебои в цепочках поставок. Однако восходящую траекторию рынка сдерживают рост инфляции в мире и повышающиеся цены на сырье.

На рынке наблюдается расширение области применения VRF-систем, особенно в части, касающейся тепловых насосов и кондиционирования центров обработки данных. Эксперты индустрии дают позитивный прогноз, ожидая, что масштаб рынка в 2024 году превзойдет показатели 2023 года.

Китай, Япония и Южная Корея – ведущие рынки VRF-систем в мире, и они же – основные производственные базы. На три эти страны в совокупности приходится около 70% глобального рынка.

Китай

Тенденции рынка

JARN оценивает объем китайского рынка VRF-систем в 2023 году в 1,14 миллиона единиц оборудования, фиксируя рост в пределах 10% по сравнению с предыдущим годом.

Годовой прирост рынка VRF-систем 2023 года сформировался, в основном, в первом квартале. В первом квартале китайский рынок VRF-систем показал восстановление после застойной ситуации 2022 года, в течение которого продолжали действовать ограничения, связанные с пандемией. После снятия ограничений возобновилась реализация множества приостановленных в предыдущие два года проектов в сфере градостроительства и повышения качества жилья, что стимулировало спрос на VRF-системы.

Кроме того, рост отдельных отраслей, такие как аккумулирование энергии, создание новых материалов и электроника, способствовали расширению рынка. С другой стороны, реализация проектов учебных заведений школ и учреждений здравоохранения замедлилась после активных инвестиций и интенсивного строительства прошлых лет. В то же время, частные инвестиции в гостиницы, рестораны и прочие подобные проекты, вошли в режим выжидания.

В этом контексте рост за счет восстановления в первом квартале оказался скоротечным, и его импульс в сегментах как нового строительства, так и модернизации существующих объектов, начал затухать уже в мае, несмотря на государственные меры стимулирования рынка недвижимости и программы продвижения, реализуемые многими брендами. Замедление отчасти было вызвано затоваренностью на складах, что сделало обыденностью ценовую конкуренцию.

Мини-VRF и большие VRF-системы

Область применения VRF-систем увеличивается, охватывая как бытовой и коммерческий, так и промышленный сегменты, при этом диапазон мощностей расширяется как в сторону уменьшения, так и в сторону увеличения. С повышением уровня жизни в Китае растет спрос на мини-VRF для кондиционирования жилья. В основном используются модели мощностью от 3 до 8 л. с. (2,2-5,9 кВт), в то время как системы мощностью 8-12 л. с. (5,9-8,8 кВт) применяются в больших домах премиум-класса. В просторных особняках могут устанавливаться две или три мини-VRF-системы по 8,8 кВт каждая. Помимо бытового сегмента, мини-VRF-системы сегодня используются и в легком коммерческом сегменте, так как их небольшие наружные блоки идеально подходят для установки в условиях плотной застройки, например, для магазинов, расположенных в центре города. Мини-VRF-системы чаще всего устанавливаются в магазинах и офисах площадью от 80 до 150 квадратных метров.

VRF-системы большой мощности часто используются на коммерческих объектах, таких как офисные здания, торговые центры, крупные гостиницы и другие заведения, занимая почти 60% коммерческого сегмента кондиционирования воздуха в Китае. В последние годы большие VRF-системы все чаще применяются на железнодорожных вокзалах, в школах, больницах, центрах обработки данных, научно-исследовательских институтах, банках, административных зданиях и так далее, кроме того, их стали применять в «чистых комнатах» на производстве.

Региональные рынки

Восточный регион в 2023 году сохранил место лидера, занимая более 40% китайского рынка VRF-систем. На втором месте – Южный регион с почти 15%, затем идут Центральный и Северный регионы, занимающие от 10 до 15% рынка каждый. На долю Юго-западного региона приходится от 5 до 10% рынка. Центр и Север имеют огромный рыночный потенциал, особенно в отношении малых и средних проектов. Рыночная ситуация в Северном регионе улучшается благодаря программам стимулирования, однако демографические, экономические и климатические факторы, по-прежнему, серьезно ограничивают развитие сектора VRF-систем.

Каналы продаж

Каналы продаж VRF-систем в Китае совершенствуются. По мере насыщения продаж через специализированные и фирменные магазины, основной тенденцией становится развитие «вглубь», организация нисходящих каналов торговли. Все больше производителей расширяют и разнообразят ассортимент своей продукции и одновременно используют как онлайн, так и офлайн-торговлю. Ряд ведущих брендов VRF-систем предпочел сотрудничество с платформами электронной коммерции для создания официальных Интернет-магазинов, другие же положились на дистрибьюторов, торгующих через Интернет. В то же время некоторые бренды VRF-систем активно разрабатывают новые «офлайновые» каналы продаж в сотрудничестве с электронными торговыми площадками.

Новые продукты

Новые VRF-продукты, выпущенные в 2023 году, продолжили следовать тенденциям к повышению энергоэффективности, безопасности для окружающей среды, внедрению интеллектуальных функций, а также функций, ориентированных на здоровье и комфорт пользователей.

Интеллектуальные модели

В феврале 2023 года Китайская ассоциации индустрии холода и кондиционирования воздуха (CRAA) и ряд других отраслевых организаций ввели в действие новый стандарт, увеличивающий число аспектов для определения энергоэффективности VRF-систем, вводя вместо единой оценки учет чувствительности к сети, энергопотребления в режиме ожидания, интеллектуального управления и прочего. С помощью этого стандарта китайская промышленность рассчитывает на дальнейшее повышение энергоэффективности VRF-систем за счет внедрения более разноплановых мер, таких как интеллектуальное управление.

В этом контексте интеллектуальные VRF-системы показали в 2023 году стремительный рост. Многие бренды уже разработали такие модели и сосредоточили свои усилия на них.

Усовершенствованные модели для модернизации

В Китае VRF-системы уже используются на крупных объектах, в частности, в общественных зданиях. У многих из этих систем уже истекает срок эксплуатации, что создает такие проблемы, как снижение производительности и увеличение числа отказов. Замена этих старых устройств создает модернизационный спрос. Ориентируясь на этот спрос, ведущие бренды VRF выпустили усовершенствованные модели, в которых уделено внимание устранению «больных мест» обычных систем.

Структура производства

Производственные базы

Почти все ведущие японские, южнокорейские и китайские бренды открыли производственные базы в Китае (таблица 1). В октябре 2024 года Daikin планирует начать производство внутренних блоков для бытовых VRF-систем на новом заводе в Хуэйчжоу, провинция Гуандун, в строительство которого инвестировано в общей сложности 1,75 млрд юаней (около 247 млн долл. США).

Таблица 1. Базы производства VRF-систем в Китае

Бренд | Место расположения |

Daikin | Шанхай, Сучжоу (Цзянсу), Хуэйчжоу (Гуандун)* |

Fujitsu General | Уси (Цзянсу) |

GCHV | Гуанчжоу (Гуандун) |

Gree | Чанша (Хунань), Хэфэй (Аньхой), Чжухай (Гуандун) |

Haier | Хэфэй (Аньхой), Циндао (Шаньдун) |

Hisense | Циндао (Шаньдун) |

LG | Тяньцзинь |

M&B (СП Midea и Bosch) | Хэфэй (Аньхой) |

Midea | Фошань (Гуандун), Хэфэй (Аньхой), Ухань (Хубэй) |

Mitsubishi Electric | Шанхай |

MHI Thermal Systems | Циндао (Шаньдун) |

Samsung | Сучжоу (Цзянсу) |

TICA | Гуанчжоу (Гуандун), Нанкин (Цзянсу) |

Toshiba Carrier | Ханчжоу (Чжэцзян) |

Примечание *: Строится

Цепочки поставок

Опираясь на гигантский рыночный спрос и огромные производственные мощности, цепь поставок VRF-систем в Китае продолжает развиваться.

У японских брендов, таких как Daikin, Hitachi и Mitsubishi Electric, есть собственное местное производство ротационных или спиральных компрессоров, которые они обычно используют в своих VRF-системах. Что касается южнокорейских компаний, Samsung производит инверторные ротационные и спиральные компрессоры на своем заводе в Сучжоу, в то время как LG изготавливает инверторные ротационные компрессоры на заводе в Тяньцзинь, а инверторные компрессоры спирального типа ввозит из Южной Кореи.

Большинство китайских брендов VRF-систем покупают спиральные компрессоры у иностранных компаний. В последние годы ведущие производители компрессоров Китая, такие как Guangdong Meizhi Compressor (GMCC) и Landa значительно увеличили поставки своих спиральных и ротационных компрессоров для VRF.

Деятельность китайских брендов

На сегодняшний день китайский рынок VRF-систем поделен между местными и иностранными брендами практически поровну, ведущее место на рынке продолжают занимать японские компании. Китайские бренды увеличивают свою долю рынка, применяя более гибкие стратегии маркетинга и ценообразования, осваивая новейшие технологии, и используя разнообразные каналы продаж, включая каналы распространения бытовой техники. В дополнение к внутреннему рынку китайские производители агрессивно осваивают зарубежные рынки VRF-систем.

В последние годы Midea продолжала продвигать свою сеть продаж VRF-систем на зарубежные рынки, включая Юго-Восточную Азию, Ближний Восток и Африку. В Европе Midea охватывает Россию, Германию, Турцию и другие страны, используя каналы продаж итальянского бренда Clivet. В 2023 году Midea запустила серии VRF-систем MDV Power и Ideal Home III, ориентированные на премиальный сегмент рынка. На выставке China Refrigeration (CR) Expo 2023 компания получила Золотую медаль за серию VRF-систем MDV8 Free.

С серией GMV6 в качестве основного продукта Gree расширяет продажи VRF-систем собственного бренда, сотрудничая с иностранными дистрибьюторами, сосредоточившись на Турции, Польше и других рынках Европы. VRF-системы Gree были выбраны для многих международных проектов, таких как скоростная железная дорога в Индонезии, музей в Эфиопии, технологический кампус в Мексике и интеллектуальный логистический центр в Греции.

Haier использует две схемы для продажи VRF-систем за рубежом: прямые поставки из Китая и продажи через местных представителей. VRF-системы Haier хорошо продаются в Италии, Польше, Испании, Турции и Таиланде. В 2023 году компания добилась значительных успехов на рынке, особенно со своими интеллектуальными моделями, такими как использующая «Интернет вещей» серия VRF-систем MX-Super, а также с моделями для реновации.

Hisense закрепилась в сегменте «здоровых» VRF-систем, успешно выпустив новые «здоровые» модели, такие как серия 5G+ Honor Home с функцией ThinkAir, обеспечивающей «полностью здоровый» воздух в обслуживаемых помещениях.

TCL сосредотачивается на своих интеллектуальных VRF-системах, таких как серия TMV6, хорошо показавшая себя в проектах коммерческих и административных зданий.

AUX участвует во многих проектах строительства общественных зданий с серией ARV-X7, отличающейся высокой тепло- и холодопроизводительностью.

В 2023 году TICA выпустила серию VRF-систем TLAU, объединяющую интеллектуальное кондиционирование воздуха, отопление пола, подачу свежего воздуха, очистку воздуха, функции управления влажностью, обеспечивая индивидуальным подход к удовлетворению потребностей обитателей каждого помещения.

По материалам: JARN

Войдите

или зарегистрируйтесь,

чтобы поставить зачет

Комментарии 0

Войдите или зарегистрируйтесь, чтобы оставить комментарий