Текущие политические кризисы не способствуют восстановлению мировой экономики. Из-за усиливающегося изменения климата призывы к защите окружающей среды звучат всё громче. В мире достигнуто согласие о необходимости ускорить темпы достижения углеродной нейтральности и сокращения потерь продуктов питания. Этот консенсус способствует развитию технологий холодильной цепи и соответствующих рынков.

Изменение потребительских предпочтений и пищевых привычек ведет к увеличению спроса на свежие и замороженные продукты питания. Распространение онлайн-торговли продовольствием и появление служб доставки продуктов питания усилили потребность в эффективной логистике холодильной цепи. Инновации в технологии охлаждения повышают эффективность и надежность систем холодильной цепи. Совокупность этих факторов способствует росту и расширению мирового рынка холодильной цепи. Однако, степень развития этого рынка и его отдельных сегментов отличается от региона к региону в зависимости от численности населения, уровня жизни и экономических показателей. В 2023 году рынок коммерческого холодильного оборудования продолжал расти вместе с отраслью жизнеобеспечения, однако темп роста замедлился.

Потребителями холода являются здравоохранение, информационные технологии (IT), электронная коммерция, возобновляемая энергетика, электрический транспорт. Во время пандемии отрасли, связанные с цифровыми сервисами, онлайн-торговлей, чистой энергетикой и транспортом с низким уровнем выбросов, обеспечили двухзначный рост рынка промышленного холодильного оборудования. Хорошо обстояли дела и на рынке транспортного холодильного оборудования.

Рынки сухопутных и морских контейнеров продолжали расти, показав почти двухзначный рост. Развитие сегмента морских контейнеров шло быстрее, чем сухопутных. Существенно ужесточились требования к защите окружающей среды.

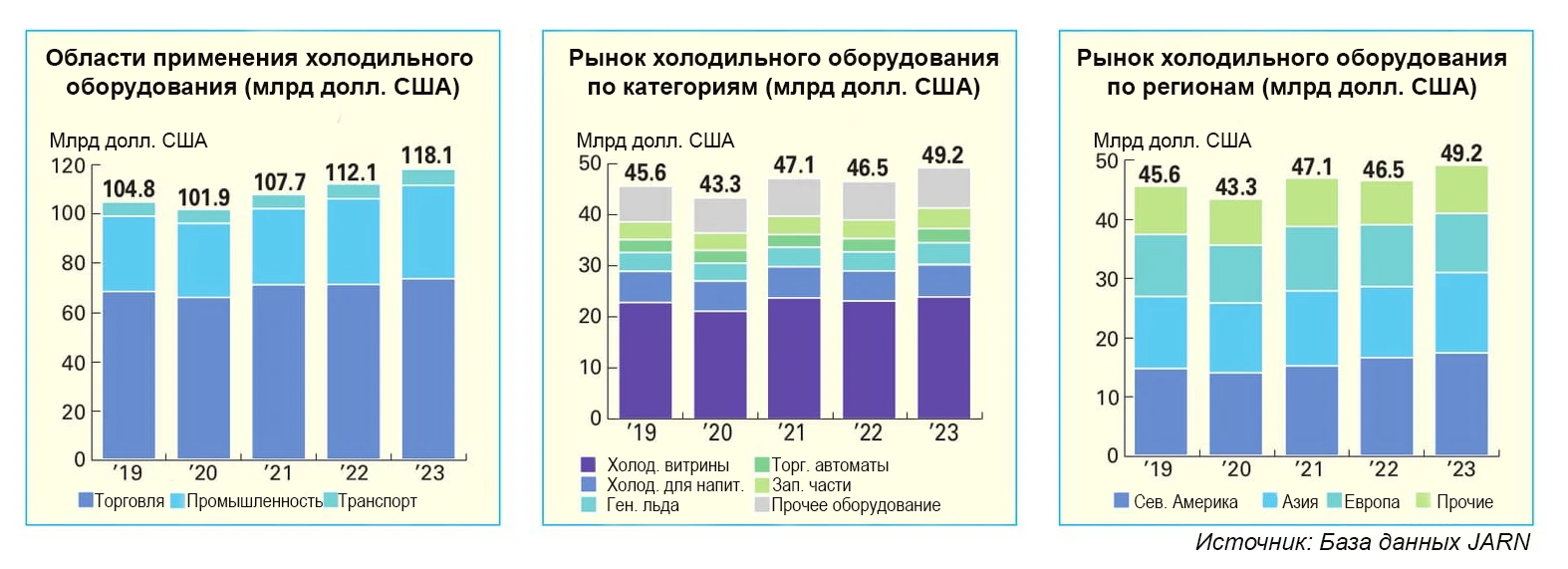

По оценке JARN, в 2023 году мировой рынок холодильного оборудования (с учётом таких сегментов, как монтаж и сервисное обслуживание) достиг объёма в 118,1 миллиарда долларов США, что на примерно 5,4% больше показателя 2022 года. При этом на коммерческий сегмент пришлось 73,5 миллиарда долларов, на промышленный — 37,9 миллиарда, доля рефрижераторного транспорта составила 6,6 миллиарда долларов.

Что касается распределения спроса по регионам, то крупнейшим потребителем холодильного оборудования остается Северная Америка с объемом 17,4 миллиарда долларов США. На второе место, опережая Европу, вышла Азия, показатель которой составил 13,6 миллиарда долларов. Объем европейского рынка составил 10 миллиардов. На долю прочих регионов приходится 8,2 миллиарда долларов.

Рынок холодильных витрин

С 2022 года в Европе, Японии и Китае стали меньше инвестировать в оборудование, и спрос на коммерческое холодильное оборудование оставался вялым. В частности, на таких крупных рынках, как Европа, Япония и Китай значительно сократились инвестиции в проекты крупных супермаркетов.

На мировом рынке коммерческого холодильного оборудования сегмент холодильных витрин оценивается в 23,9 млрд долл. США, сегмент оборудования для охлаждения напитков — в 6,4 млрд долл. США, машин для производства льда – в 4,2 млрд долл. США, прочего оборудования, включая холодильники, морозильники и конденсаторные блоки — в 7,9 млрд долл. США, компонентов — в 4,0 млрд долл. США, торговых автоматов — в 2,8 млрд долл.

В 2023 году спрос на холодильные витрины в целом сократился в Европе на однозначную величину. Крупнейшая область применения холодильных витрин – супермаркеты и продовольственные магазины. По числу больших и средних супермаркетов Германия представляет собой крупнейший рынок для такого оборудования в Европе.

Природные хладагенты набирают популярность в Европе, создавая огромный спрос на оборудование для замены существующей техники. Холодильные витрины европейского производства полностью доказали свою конкурентоспособность.

В США рынок оборудования для холодильной цепи показал существенный рост в 2021 году. В 2022 году рост замедлился из-за инфляции, проблем с цепочкой поставок, изменений в потребительском поведении и конкуренции. В 2023 году рынок продолжил расти, но темпы роста снова снизились.

Многочисленное и молодое население Индии и Юго-Восточной Азии делает их крайне привлекательными рынками. Индия, в частности, выделяется значительной численностью населения и его благоприятной демографической структурой. Обогнав Китай, Индия стала самой населенной страной мира.

Рынок Индии и Юго-Восточной Азии обладает гигантским потенциалом, его рост в 2023 году оценивается в 14,3%. Более того, Индия активно продвигает природные хладагенты и энергосберегающую продукцию. Однако в Юго-Восточной Азии природные хладагенты пока распространены не так широко.

Рост рынка Латинской Америки, ограниченный уровнем экономического развития региона, составил всего 3%. Однако там есть потенциал для непрерывного роста. Несколько европейских компаний начали продвигать природные хладагенты в Латинской Америке. Ряд испаноговорящих стран получает иностранную техническую помощь в подготовке специалистов по работе с природными хладагентами.

Из-за неравномерного развития инфраструктуры в Африке трудно создать идеальную холодильную цепь. Тем не менее, некоторые компании из США приступили к оказанию помощи в создании холодильной цепи в Восточной Африке. И хотя сделать предстоит еще очень много, помощь Африке в решении проблем самообеспечения продуктами питания и продовольственной безопасности жизненно важна для человечества. Партнерство GIZ, финансируемое правительством Германии, также активно ведет деятельность в этом направлении.

Восстановление китайской экономики все еще продолжается, и рынок холодильной цепи в 2023 году показал рост в районе 5%. Согласно статистическим данным Китайской ассоциации индустрии кондиционирования воздуха и охлаждения (CRAA), суммарная мощность общественных холодильных складов в Китае в 2023 году выросла на 7,4% по сравнению с предыдущим годом, а рынок авторефрижераторов за год вырос на 3,7%. Рост рынка коммерческих холодильных витрин по сравнению с 2022 годом составил 6,3%.

По данным Японской ассоциации индустрии холода и кондиционирования воздуха JRAIA, в 2023 финансовом году (заканчивающемся в марте 2024 года) поставки холодильных витрин на японский рынок сократились на 1,1% по сравнению с 2022 финансовым годом и составили более 245 000 единиц оборудования. Поставки компрессорно-конденсаторных блоков (ККБ) за то же время сократились на 11,6% — до примерно 61 000 штук. Продажи холодильных систем коммерческого назначения выросли на 1,3%, составив немногим менее 217 000 штук, транспортных рефрижераторных установок – выросли на 10,7% до более чем 25 000 штук, водоохладителей – упали на 53,2 % до примерно 2 700 штук, машин для производства льда – выросли на 7% до более чем 67 000 штук.

Рынок компрессорно-конденсаторных блоков на CO2

Мировой рынок ККБ на CO2 показал высокий двухзначный рост. Европа является крупнейшим рынком оборудования на CO2, демонстрирующим, к тому же быстрый рост. Кроме того, быстро растет и японский рынок.

Небольшие установки для холодильного хранения показали средний однозначный рост. Основными движителями роста стали повысившийся спрос на замороженные продукты питания и модернизация существующих складов. Спрос на установки для новых складов также растет, особенно в Индии, Юго-Восточной Азии и Китае.

Изменения в способах распространения и розничной продажи продуктов питания ведут к изменению коммерческого холодильного оборудования. Миниатюризация уже стала заметной тенденцией. Из всего оборудования на природных хладагентах выделяются системы на CO2 для небольших объектов холодильного хранения. ККБ на CO2 отлично подходят для небольших холодильных складов.

Небольшие ККБ на CO2, разработанные японскими компаниями, привлекают внимание индустрии. Рынки Европы, Японии и США показывают заинтересованность в холодильном оборудовании на CO2.

Технологическая революция изменила концепцию использования CO2 как хладагента. Как показал проведенный JARN опрос операторов холодильных систем, оборудование на CO2 за год потребляет меньше электроэнергии. Это серьезное преимущество делает ККБ, использующие этот хладагент, привлекательными для продовольственных магазинов, благодаря возможности экономить электроэнергию и снизить эксплуатационные расходы.

Любопытно, что в ожидании выхода на рынок Северной Америки несколько ведущих японский компаний запустили продажи и сервисное обслуживание в Европе и Азии.

Появление небольших ККБ на CO2 в сочетании с традиционными для Европы холодильными централями создаст оптимальную продуктовую линейку. Следует упомянуть, что малые ККБ на CO2 производятся массово промышленным способом, что исключает множество операций, производимых вручную. Это стабильные и надежные системы, уже доступные на рынке.

Сообщается, что даже без государственных дотаций внедрение систем на CO2 стало растущим трендом.

В Японии продовольственные магазины все чаще внедряют CO2 для своих холодильных складов.

Рыночные тенденции

Пандемия существенно изменила каждодневный труд и образ жизни, поспособствовав развитию электронной торговли и преобразовав розничную торговлю продуктами питания и их распределение. Это открыло большие возможности для рынка морозильного оборудования. В то же время, воздействие на окружающую среду затрудняет распространение холодильных технологий.

В развитых регионах, таких как Япония, Европа и США, доля крупных торговых центров и супермаркетов достигла максимума или снижается, в то время как доля небольших супермаркетов растет, отражая изменения потребительских привычек и ограничения крупномасштабной торговли. Этот сдвиг заставляет производителей сосредоточиться на решениях для охлаждения небольших магазинов. Кроме того, снижение в сегменте доставки на дом подстегивает развитие небольших магазинов, уменьшая размеры холодильного оборудования.

Влияние демографической ситуации на развитие рынков

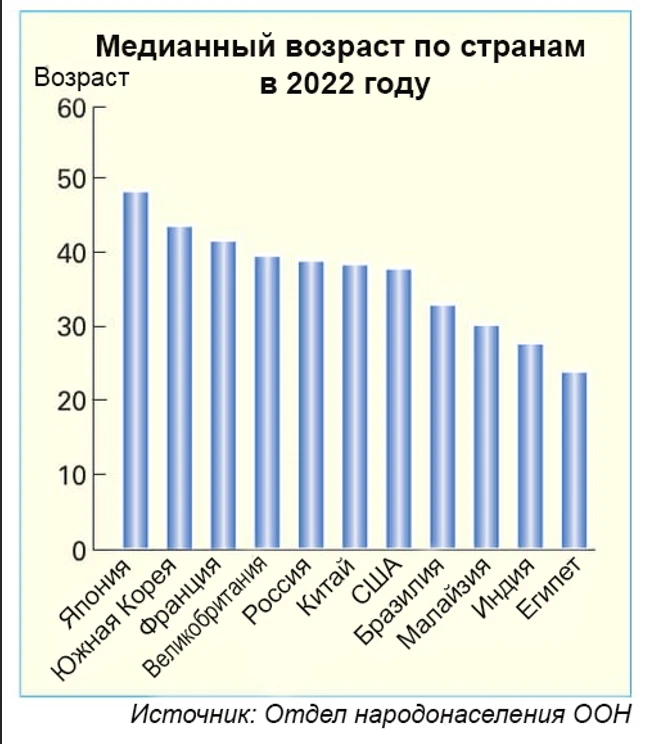

Большая численность молодого населения делает привлекательными рынки Индии и Юго-Восточной Азии. При этом потенциал Индии заключается как численности населения, так и в его структуре. Индия стала самой населенной страной, обогнав Китай. При этом число трудоспособного населения – такое же, как в Китае, возрастно-половое распределение имеет прогрессивный характер, а само население – моложе, чем в Китае. В 2022 году медианный возраст в Индии составлял 27,9 года, в то время, как в Китае – 38,5 года.

Около 25% собранных фруктов и овощей ежегодно портятся из-за отсутствия инфраструктуры холодильной цепи, однако рост сегментов электронной коммерции и онлайн-продажи лекарств способствуют подъему на рынке холодильных цепей. Индийское правительство поощряет развитие этой отрасли, привлекая частный капитал к участию с помощью различных схем субсидирования.

Рынок холодильных цепей расширяется и в Юго-Восточной Азии, особенно в таких странах, как Таиланд, Индонезия и Вьетнам. Способствуют процессу расширения развитие пищевой и фармацевтической отраслей. Это развитие, в свою очередь, обусловлено ростом городского населения, повышением спроса на замороженную и готовую еду, а также растущей потребностью в лекарствах. Туризм также создает спрос на холодильное и морозильное оборудование.

Правительства реализуют политику поощрения и запускают программы субсидирования, цель которых – поддержка развития инфраструктуры холодильной цепи. Например, правительство Таиланда поощряет проекты в сфере холодильных цепей, направленные на повышение безопасности и качества продовольствия.

Несмотря на непрерывный прогресс в создании инфраструктуры, высокие капитальные затраты и эксплуатационные расходу остаются препятствием, которое необходимо преодолевать. Кроме того, рост рынка ограничивают климатические условия региона и логистические сложности.

Природные хладагенты

В мире уделяется все больше внимания использованию природных хладагентов. Такие хладагенты активно применяются и в торговом, и в складском холодильном оборудовании.

Даже при общем сокращении рынка, вызванном неблагоприятными экономическими факторами, в Европе спрос на холодильное оборудование, использующее природные хладагенты, такие как CO2, показал двухзначный рост. Более того, за счет совершенствования технологии, оборудование на CO2 обеспечивает существенную экономию энергии.

CO2 применяется не только в установках холодильных складов, но и в небольших системах. Японские производители добились фантастического прогресса в деле миниатюризации оборудования на CO2. Эта технология сначала показала себя на европейском рынке и затем вернулась в Японию.

В настоящее время миниатюрные системы на CO2 набирают популярность в Европе, Латинской Америке и США.

Даже без субсидий со стороны государства многие продовольственные магазины активно выбирают технологию CO2. Этот выбор обусловлен не только ее экологичностью, но и низкими эксплуатационными расходами.

Европейская холодильная индустрия уделяет пристальное внимание ускорению декарбонизации. Новый Регламент по фторсодержащим парниковым газам (Ф-газам), вступивший в силу 11 марта 2024 года, предусматривает поэтапное сокращение потребления Ф-газов. Европейская индустрия холодильного оборудования сосредотачивается на использовании природных хладагентов, таких как CO2 и пропан (R290) для сокращения парниковых выбросов.

Другие хладагенты с низким потенциалом глобального потепления (ПГП) также вызывают большой интерес. Некоторые страны отдают предпочтение гидрофторолефинам (ГФО), однако серьезным препятствием для их распространения является обсуждение проблемы пер- и полифторалкильных соединений (ПФАС).

Энергосбережение

Энергосберегающая инверторная технология привлекает все больше внимания, особенно в условиях растущих цен на электроэнергию. В ответ на растущий спрос холодильное оборудование на природных хладагентах, использующее инверторную технологию, становится центром внимания на многих крупных отраслевых выставках.

Европейская Директива по экодизайну не только предъявляет требования к энергоэффективности, но и ставит другие задачи. Применение инверторной технологии в холодильном оборудовании — это важная тенденция, за которой необходимо следить. Холодильная индустрия отличается от индустрии кондиционирования воздуха, степень распространения инверторов в холодильном оборудовании остается невысокой, а клиенты больше ценят надежность и качество обслуживания.

В Индии Бюро по энергетической эффективности (БЭЭ) разрабатывает стандарты энергоэффективности и рекомендации по снижению энергопотребления в сегменте холодильного хранения с целью активизации внедрения новой технологии. Производители спиральных и полугерметичных поршневых компрессоров для природных хладагентов также разрабатывают модели, использующие инверторный привод.

«Умные» / цифровые магазины

Появление «умных» магазинов связано с нехваткой работников торговли во всем мире, и особенно в Европе, Японии и США. Ожидается, что внедрение интеллектуальных технологий поможет решить эту проблему. Такие «умные»/цифровые магазины используют искусственный интеллект и Интернет вещей (IoT).

Многие крупные игроки разработали стратегические планы по созданию инновационных и удобных магазинов для продвижения собственных брендов в секторе холодильной цепи. Они стремятся выделиться на фоне конкурентов и получить полный контроль над свежестью продуктов в холодильной цепи с помощью Интернета вещей, искусственного интеллекта и облачных решений. Предполагается, что в будущем при покупке продуктов потребитель будет обращать внимание не только на бренд самого товара, но и на бренд используемой системы управления свежестью. Уже сейчас многие потребители в развитых странах уделяют серьёзное внимание продовольственной безопасности, и появление заслуживающих доверия брендов, гарантирующих качество и свежесть продуктов, имеет большой рыночный потенциал.

Решения для «умных» магазинов, призванные обеспечить оптимальный уровень энергоэффективности, комфорта и устойчивости, разработали несколько компаний. Panasonic представил S-cubo, Hussmann создала TechX, Viessmann и Danfoss создают проекты по индивидуальным требованиям заказчика.

Растущий спрос на быстрозамороженные продукты

Быстрый темп жизни и более высокая степень разделения труда в странах с развитой экономикой способствуют стабильному росту спросу на питательную и удобную в употреблении быстрозамороженную еду.

Холодильное оборудование для быстрой заморозки продуктов стало еще одним центром внимания. Спрос на быстрозамороженную еду растет, и он особенно велик в экономически развитых странах, где потребители отдают предпочтение полуфабрикатам, не требующим много времени на готовку.

Крупнейшим производителем быстрозамороженных продуктов в мире являются США. По объёму потребления на втором месте после Соединённых Штатов идёт Европа. Япония занимает третье место, являясь крупнейшим потребителем быстрозамороженной еды в Азии. В ряде стран Юго-Восточной Азии представители молодого поколения меняют свои гастрономические привычки.

Японские компании стали пионерами на рынке азиатской еды в США и Европе, рассчитывая занять на нём доминирующее положение. Многие пищевые компании из Японии размещают морозильные заводы по всей Азии, что способствует открытию фабрик по производству холодильного оборудования в азиатских странах. Это позволяет ожидать увеличения продаж оборудования для холодильной цепи.

Комплексные решения

Прибыль, которую можно получить непосредственно от продажи оборудования, ограничена. Для дальнейшего увеличения доходов производители активно предлагают комплексные решения.

Пример такого решения — использование гибких подходов для комплексного сопровождения на всех этапах — от проектирования до технического обслуживания. Для удовлетворения запросов клиента производитель берет на себя разработку проекта, подбор и монтаж оборудования, а также техническое обслуживание и текущий ремонт с использованием новейших технологий, таких как Интернет вещей. Кроме того, заказчиков консультируют по вопросам повышения энергоэффективности холодильных систем и уменьшения количества вредных выбросов.

Другой пример — предоставление заказчику оборудования, которое может удовлетворить сразу все его потребности в холодильной технике, обогревателях, вентиляционных системах, кондиционерах, кухонном оснащении, освещении и сигнализации.

Подобные комплексные решения позволяют производителям установить с потребителем долговременные отношения, приносящие стабильный доход.

Китай

Логистика холодильной цепи

Китайский рынок логистики холодильной цепи расширяется благодаря быстро растущему спросу на свежие продукты питания, медикаменты и прочие товары. По оценке Комитета по логистике холодильной цепи Китайской федерации логистики и закупок (CFLP) в 2023 году объем этого рынка оценивался в 517 миллиардов юаней (около 73 млрд долл. США), что на 5,2% меньше, чем годом ранее. С точки зрения холодильной мощности рынок достиг величины около 350 миллионов холодильных тонн (1230,9 ГВт), показав годовой прирост в 6,1%.

Чтобы обеспечить здоровый рост рынка, идет развитие внутренней инфраструктуры логистики холодильной цепи. По данным CFLP, инвестиции в строительство инфраструктуры холодильной цепи в 2023 году оцениваются в 58,6 млрд юаней (около 8,3 млрд долл. США), что на 8,2% больше, чем годом ранее. С точки зрения объемов, масштабы строительства инфраструктуры составили 228 млн кубических метров, что на 8,2% больше, чем в предыдущем году.

В последние годы Китай непрерывно усиливает поддержку логистики холодильной цепи путем реализации направленной политики с участием различных министерств и ведомств, включая Государственный совет, Государственный комитет по делам развития и реформ (NDRC), Министерство сельского хозяйства и Министерство транспорта. План 14-й пятилетки, охватывающий период с 2021 по 2025 годы, предполагает строительство 30 национальных и 70 региональных баз логистики холодильной цепи для сельскохозяйственной продукции с целью усовершенствования хранения на местах и складских хранилищ. Министерство сельского хозяйства предложило построить 100 000 складов и складских хранилищ, 1000 распределительных центров и 100 баз логистики холодильной цепи, чтобы добавить 40 миллионов тонн хранения к имеющим мощностям в районах производства. Китай также представил серию программ поощрения развития электронной торговли свежими продуктами питания на национальном и местном уровнях за счет развития сельских рынков, а также совершенствования транспортной и складской сети.

Холодильное хранение

Статистический опрос, проведенный Китайской ассоциацией индустрии холода и кондиционирования воздуха (CRAA), позволяет оценить суммарную емкость складов холодильного хранения в Китае ы 2023 году примерно в 65,78 млн тонн, что на 4,3% больше, чем годом ранее.

В общем объеме строительства инфраструктуры холодильной цепи доля объектов классов от стандартного до «люкс» в 2023 году выросла по данным CFLP почти до 62%. В 2023 году 23% всех фруктов и овощей, 78% мясных продуктов и 80% рыбы и морепродуктов подвергались холодильному хранению.

В настоящее время в Китае широко применяются высокоэффективные и безопасные для окружающей среды холодильные технологии. Например, более 200 холодильных складов мощностью хранения около 6 миллионов тонн, что составляет около 10% от общего объема, используют хладагент CO2. Кроме того, управление холодильным хранением отличается высокой степенью автоматизации, а также применением интеллектуальных информационных технологий. Ведущими брендами оборудования для холодильных складов в Китае являются Bingshan, Gree, Haier Carrier, Jingkelun, Moon-Tech, Square, Snowman, Xingx.

Воздухоохладители

Существуют различные типы воздухоохладителей, такие как комбинированные, для крупных объектов гражданского строительства, с контролем состава воздуха. Они широко используются в холодильных складах и потребность в них растет.

Благодаря устойчивому развитию сектора холодильного хранения, спрос со стороны перерабатывающей отрасли – в том числе и на воздухоохладители – растет. В 2023 году китайский рынок воздухоохладителей оправился от последствий пандемии и показал рост на 9,7% по сравнению с предыдущим годом. К ведущим брендам воздухоохладителей в Китае относятся Bingshan, Cabero, Kelvion, Moon-Tech, Quantum и Snowman.

Рефрижераторный транспорт

В настоящее время в логистике холодильной цепи Китая задействованы автомобильные и железные дороги, суда и самолеты. По данным CFLP, около 90% перевозок осуществляются по автомобильным дорогам, затем идут морские и авиаперевозки, а также железнодорожный транспорт.

На автомобильных дорогах основным средством перевозок являются грузовики, включая машины с теплоизоляцией, поддерживающие температуру груза за счет изолированной конструкции без использования холодильных установок, машины для перевозки свежих продуктов, поддерживающие температуру груза около 0°C, а также авторефрижераторы, способные охлаждать груз до -18°C. Рефрижераторный транспорт используется для перевозки 35% овощей и фруктов, 57% мяса и 69% рыбы и морепродуктов.

В течение последнего десятилетия количество авторефрижераторов продолжало расти быстрыми темпами. В 2023 году их число оценивалось примерно в 432 000 единиц, что на 12,9% больше показателя предыдущего года, согласно данным CFLP. Наблюдается всплеск популярности грузовиков, использующих новые источники энергии, в 2023 году их продажи превысили 4500 единиц, показав прирост почти на 57% по сравнению с предыдущим годом. 3200 машин из этого количества – малотоннажные грузовики, на которые приходится около 70% всего грузового автопарка.

Торговый холод

Рынок торгового холодильного оборудования в Китае расширяется вместе с быстрым развитием сегмента супермаркетов и продовольственных магазинов, а также индустрии кейтеринга и электронной торговли свежими продуктами питания.

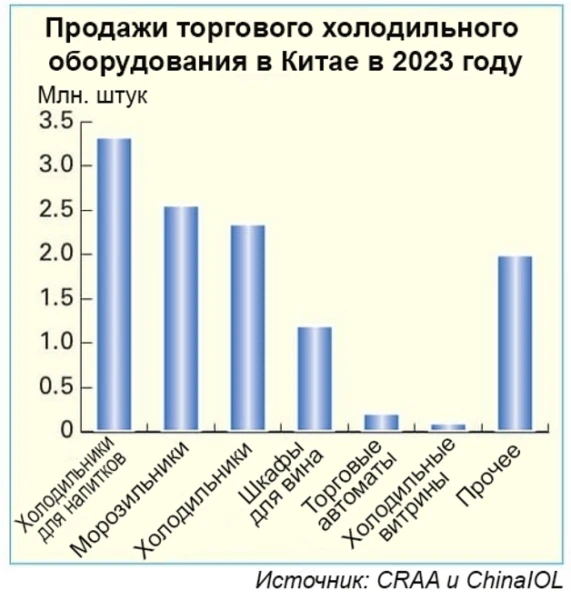

В 2023 году общий объем продаж торгового холодильного оборудования в Китае оценивался в 11,75 миллиона единиц оборудования, показав рост по сравнению с предыдущим годом на 5,5%, согласно данным CRAA и сайта ChinaIOL. Основную часть подобного оборудования составили холодильники для напитков, доля которых составила почти 28%. Объемы продаж торгового холодильного оборудования по типам представлены на рисунке.

Что касается холодильных витрин, то их основными брендами в Китае являются Aucma, Fukushima, Haier, Haier Carrier, Highly Nakano, Hiron, Hisense, Hussmann, Panasonic и Xingx.

Промышленный холод

По данным ChinaIOL, китайский рынок промышленного холодильного оборудования достиг в 2023 году объема в 9,73 миллиарда юаней (около 1,37 млрд долл. США), что на 10,2% больше, чем годом ранее.

Как правило, промышленное холодильное оборудование представляет собой аммиачные или каскадные (аммиак/CO2) системы на основе винтовых компрессоров открытого типа. Такое оборудование в настоящее время используется, в основном, на крупном пищевом производстве, в биофармацевтической и нефтехимической промышленности, а также на больших низкотемпературных складах.

Китайский рынок промышленного холодильного оборудования сосредоточен вокруг стабильных игроков, таких как Bingshan, JCL Moon-Tech, Snowman и Square, чья совокупная доля рынка составляет примерно 70%. Оставшуюся часть рынка занимают малые и средние бренды.

Аппараты быстрой заморозки

По принципу работы аппараты быстрой заморозки делятся на воздушные, контактные, распылительные и погружные. По конструкции они бывают туннельного, спирального, флюидизационного и плиточного типов.

Китайский рынок замороженных продуктов питания продолжает расти, и по данным агентства iMedia Research можно ожидать, что в 2025 году его объем превысит 213 миллиардов юаней (около 30 млрд долл. США). Растущий спрос на замороженные полуфабрикаты для индустрии кейтеринга создает новые возможности для развития отрасли быстрой заморозки продуктов питания. В 2023 году продажи аппаратов быстрой заморозки для продуктов питания достигли, по оценкам, 2,5 млрд юаней (около 352,5 млн долл. США), показав прирост примерно на 8% по сравнению с предыдущим годом.

Ведущие бренды скороморозильных аппаратов на рынке Китая можно разделить на три группы. Первая группа – иностранные бренды, такие как Aero из Канады, Frigoscandia из Швеции, Marel из Исландии. Вторая группа – крупные китайские бренды, такие как Bingshan и Square. К третьей группе относятся малые и средние предприятия, выпускающие продукцию нижнего ценового сегмента.

Бытовые холодильники

Быстрое развитие платформ электронной торговли и каналов логистики существенной изменили повседневные потребительские привычки китайцев, стремительно увеличив спрос на свежие продукты питания. Из-за этого вырос спрос и на бытовые холодильники.

По данным CRAA и ChinalOL, в 2023 году отгрузки бытовых холодильников в Китае стали расти, преодолев наблюдавшуюся годом ранее тенденцию к сокращению, и достигли объема примерно в 28,9 миллиона единиц оборудования, что на 6% больше показателя 2022 года.

Этот рост во многом связан с падением цен на сырье и транспортировку, что до определенной степени позволило снизить себестоимость производства холодильников. Другим фактором роста стало увеличение внутреннего и внешнего спроса, причем последний повлиял сильнее.

Ведущие бренды бытовых холодильников в Китае включают Aucma, Haier, Hiron, Hisense, Homa, Meiling, Midea, Wanbao и Xingx.

Генераторы льда

По данным ChinalOL, в 2023 году продажи генераторов льда в Китае составили примерно 2,9 млрд юаней (около 408,9 млн долл. США), показав рост относительно предыдущего года почти на 8%.

Китайский рынок генераторов льда можно разделить на бытовой, коммерческий и промышленный сегменты. На долю коммерческого сегмента приходится более 80% рынка. Коммерческие генераторы льда включают в себя, в основном, машины для производства ледяных гранул, хлопьев и снега, использующиеся в ресторанах, супермаркетах и т. д. Промышленные генераторы льда используются в широком спектре областей применения, таких как охлаждение бетона, водосбережение и гидроэнергетика, атомная энергетика, строительство, охлаждение шахт, накопление энергии и сглаживание пиков энергопотребления, охлаждение реакторов в тонкой химической промышленности, а также производство искусственного снега и льда. Бытовые генераторы льда используются, в основном, для изготовления ледяных гранул.

Ведущими иностранными брендами генераторов льда в Китае являются Geneglace из Франции, Hoshizaki и Iceman из Японии, KTI-Plersch Kältetechnik из Германии, Manitowoc и North Star из США. Китайские бренды включают Grant Ice Systems, Iceman Ice Machine, Ruiyou, Shenzhen Brother Ice Systems, Snowman и Square.

Компрессорно-конденсаторные блоки

Компрессорно-конденсаторные блоки (ККБ) широко используются для холодоснабжения холодильных складов, витрин, скороморозильных аппаратов, рефрижераторного транспорта и т.д. На сегодняшний день ККБ совершенствуются в направлениях повышения эффективности за счет использования инверторной технологии, экологической безопасности за счет применения хладагентов с низким ПГП, и мощности за счет параллельного подключения.

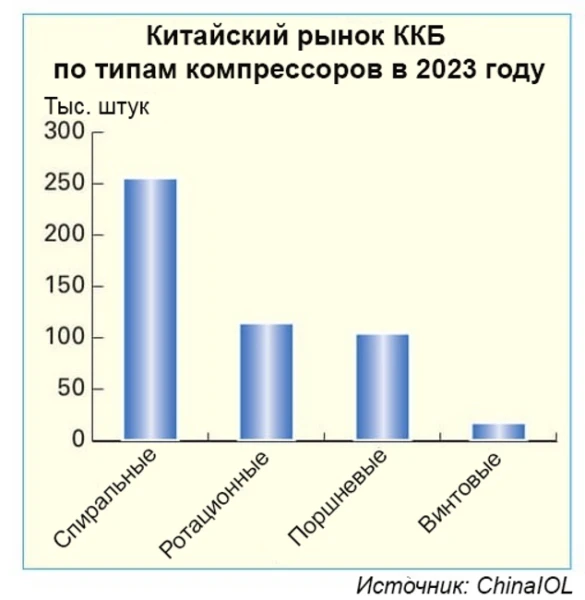

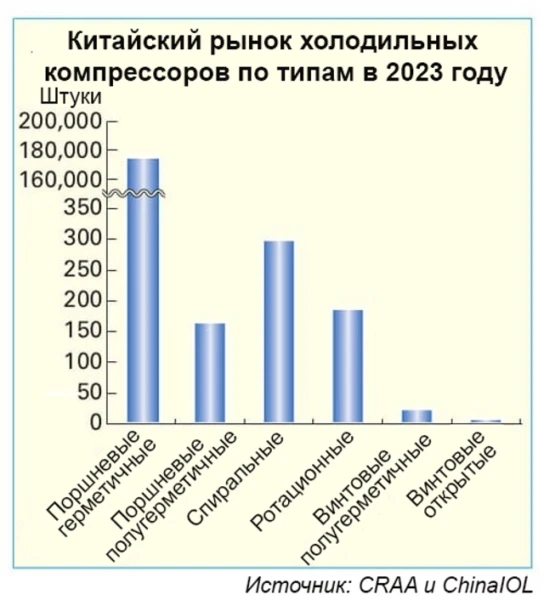

По оценке ChinalOL, в 2023 году объем китайского рынка коммерческих и промышленных ККБ превысил 490 000 единиц оборудования, показав рост на 2,3% по сравнению с предыдущим годом. Распределение этого рынка по типам компрессоров показано на рисунке. ККБ с компрессорами ротационного типа мощностью от 3 до 5 л. с. (2,21 – 3,67 кВт) используются, главным образом, для холодоснабжения холодильных витрин и небольших холодильных хранилищ.

В Китае представлено множество брендов ККБ, которые можно разделить на четыре группы. К первой группе относятся иностранные компрессорные бренды, выпускающие, в основном, ККБ с компрессорами спирального и винтового типов. Это Carrier, Copeland, McQuay и YORK. Вторая группа – китайские компрессорные бренды, выпускающие, в основном, ККБ с компрессорами поршневого и винтового типов. Это Beifeng, Bingshan, Gree, Moon-Tech, Snowman, Sony, и Xuemei. Третья группа — это освоившие выпуск ККБ традиционные бренды испарителей и конденсаторов, такие как Baier Refrigeration, R Cryotek, Gao Xiang, Kaideli, Meluck и Ourfuture Energy Technology. Четвертая группа — поставщики услуг и оборудования для холодильных проектов, такие как Shenzhou Refrigeration.

Холодильные компрессоры

Согласно данным CRAA и ChinalOL, китайский рынок холодильных компрессоров преодолел в 2023 году отметку в 176 000 единиц оборудования. Величина рынков компрессоров каждого типа показана на рисунке.Лидируют по объему и темпам роста рынка герметичные поршневые компрессоры. Они используются, в основном, в небольших устройствах, таких как холодильники, морозильники, небольшие холодильные склады, соседствуя с компрессорами ротационного типа. Для средних и больших холодильных систем, таких как установки для рефрижераторного транспорта, холодильных складов, низкотемпературных и ультранизкотемпературных скороморозильных аппаратов и промышленного холода, в основном, применяются компрессоры спирального типа, а также полугерметичные и открытые поршневые и винтовые компрессоры.

Ведущим брендами ротационных компрессоров в Китае являются AVIC Sanyo, Guangdong Meizhi Compressor (GMCC), Highly, Landa, Mitsubishi Electric, Panasonic и Qing’an.

К ведущим брендам спиральных компрессоров относятся Copeland, Danfoss, Invotech, Hitachi и Sonyo.

Ведущие бренды винтовых компрессоров — это Bingshan, Bitzer, Carrier, Frascold, Fusheng, Hanbell, McQuay, Moon-Tech, Snowman и YORK.

Стандарты

В марте 2023 года Администрацией стандартизации Китая (SAC) был выпущен государственный стандарт GB/T 42503-2023: «Спецификация служб логистики холодильной цепи для продуктов сельскохозяйственного происхождения».

В декабре 2023 года вступил в силу отраслевой стандарт TCCTAS 66-2023: «Основные требования к холодильным контейнерам для автомобильных, железнодорожных и морских перевозок».

В декабре 2023 года SAC выпустила четвертую партию планов подготовки рекомендованных государственных стандартов. Три стандарта – «Система статистических индикаторов логистики холодильной цепи», «Требования и индикаторы оценки производительности предприятий сферы услуг в области логистики холодильной цепи» и «Спецификация услуг логистики холодильной цепи для продуктов аквакультуры» – были успешно утверждены.

По материалам JARN

Войдите

или зарегистрируйтесь,

чтобы поставить зачет

Комментарии 0

Войдите или зарегистрируйтесь, чтобы оставить комментарий